Imposition 2022 – Comment déclarer son PER ?

2 min. de lectureCet article a plus de 3 ans, le marché évoluant constamment il est possible que les données ne soient plus d’actualité.

Imposition 2022 – Comment déclarer son PER ?

La période des déclarations d’impôts est maintenant ouverte depuis le 7 avril dernier !

Pour rappel, les dates limites de déclaration selon votre région pour la réaliser dans les temps !

- Déclaration au Format papier : 19 mai à 23h59

- En zone 1 (départements du 01 au 19 et non-résidents) : 24 mai 2022 à 23h59

- En zone 2 (départements du 20 au 54) : 31 mai 2022 à 23h59

- En zone 3 (départements du 55 au 974/976) : 8 juin 2022 à 23h59

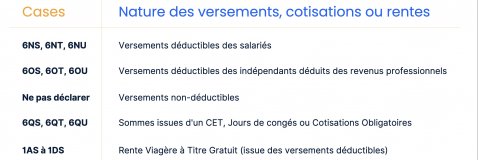

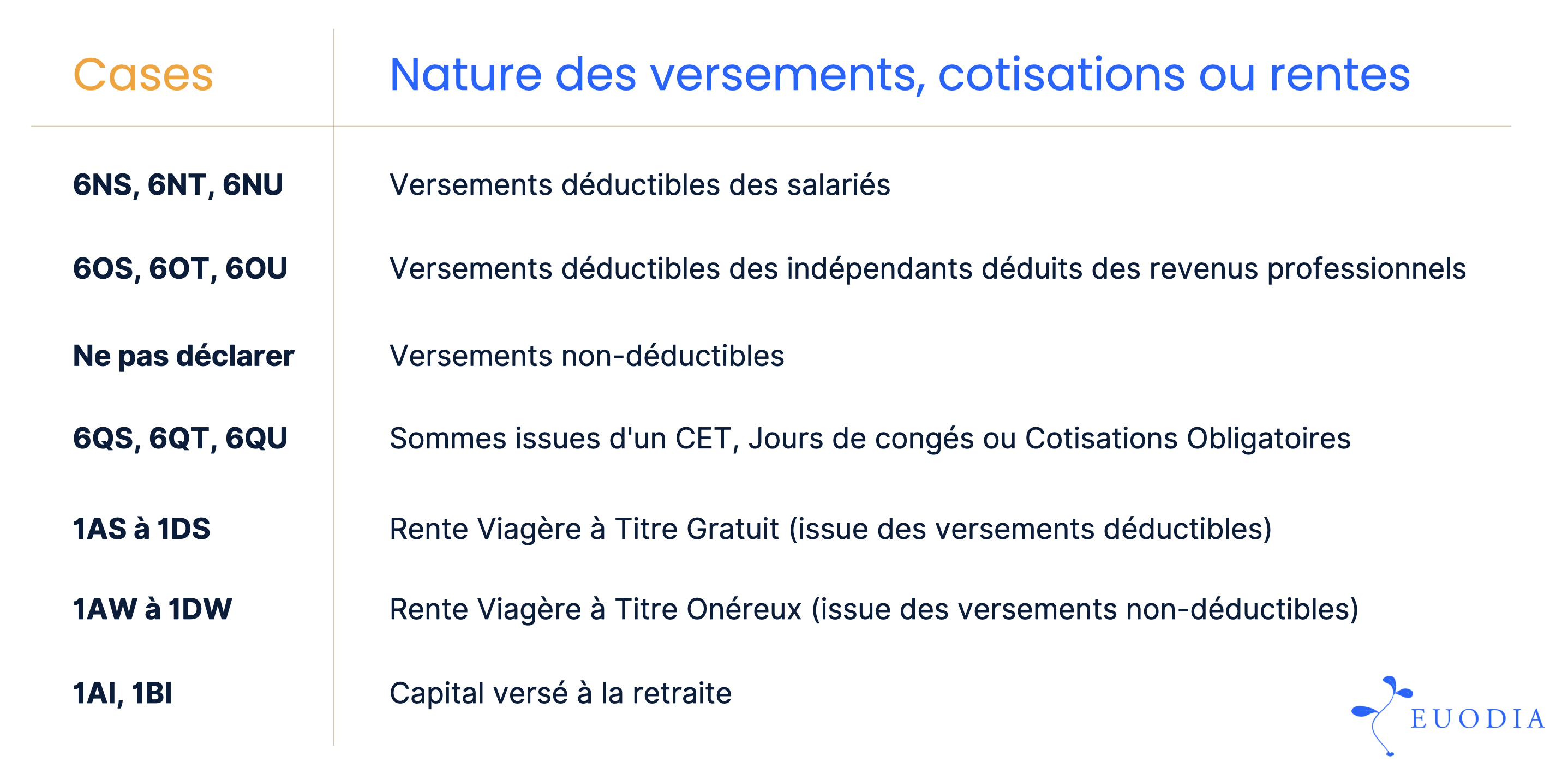

Versements déductibles des salariés

Si vous avez effectué des versements déductibles sur votre PER au cours de l’année 2022, vous devez les déclarer dans les cases :

- 6NS : Pour vous-même

- 6NT : Pour votre conjoint(e)

- 6NU : Pour une personne à charge

Versements déductibles des indépendants

En tant qu’indépendant, vous pouvez effectuer des versements sur un PER qui seront déduits de vos revenus professionnels. Pour se faire, vous devrez compléter les cases suivantes :

- 6OS : Pour vous-même

- 6OT : Pour votre conjoint(e)

- 6OU : Pour une personne à charge

Versements non-déductibles

Les versements facultatifs non déductibles n’ont pas à être déclaré sur votre avis d’imposition. Etant donné que vous ne tirez pas davantage fiscal, il s’agit simplement d’un versement sur un produit d’épargne.

Versements CET, Jours de congés ou Cotisations Obligatoires

Si vous souhaitez déclarer des sommes issues d’un compte épargne temps (CET) ou de jours de congé non-pris et versées sur un PER, des versements obligatoires des salariés sur un PERE-obligatoire ou d’abondements de l’employeur, vous compléterez les cases 6QS, 6QT, 6QU.

Rentes Viagères à Titre Gratuit

Il s’agit des rentes viagères perçues correspondant aux versements déductibles effectués tout au long de votre carrière. Vous devrez compléter les cases 1AS à 1DS.

Rentes Viagères à Titre Onéreux

Les rentes viagères à titre onéreux, rentes issues des versements non-déductibles effectués au cours de votre carrière, sont à déclarer dans les cases 1AW à 1DW suivant votre âge au moment de l’entrée en jouissance de la rente :

- 1AW : Moins de 50 ans

- 1BW : De 50 à 59 ans

- 1CW : De 60 à 69 ans

- 1DW : A partir de 70 ans

Capital versé à la retraite

Si vous avez opté pour une récupération du capital totale ou partielle au moment du départ à la retraite, vous devrez indiquer ce capital dans les cases :

- 1AI : Déclarant 1

- 1BI : Déclarant 2

Pour toute question sur le PER, n'hésitez pas à contacter l'un de nos conseillers en demandant un audit !

Aucun investissement n’est garanti sans risques. Chaque investissement comporte des risques spécifiques (fluctuations des marchés financiers, risque de change, risque de liquidité, risque de perte en capital partielle ou totale, risques liés au marché immobilier – liste non exhaustive).

Chaque investissement a une durée de détention recommandée ; l’attention de l’investisseur est attirée sur le fait de bien vérifier l’adéquation de cette durée avec ses objectifs et sa situation.

Le traitement fiscal dépend de la situation individuelle de chaque client et est susceptible d'être modifié ultérieurement. Les avantages fiscaux ne doivent pas constituer la seule motivation d’un investissement.

Les performances passées ne préjugent pas des performances futures.