Plan Épargne Retraite : la fiscalité du PER dans le cadre d’une succession

plan d'épargne retraite | 3 min. de lecture

Sommaire

Fiscalité en fonction de l'âge du décèsDifférences entre le PER assurantiel et le PER bancaireCas particulier : transmission sans bénéficiaire désignéComment optimiser la transmission de votre PERPourquoi choisir un PER pour la succession ?En bref

Le Plan d'Épargne Retraite (PER) est devenu un instrument incontournable pour préparer sa retraite tout en optimisant la gestion de son patrimoine, notamment en matière de succession. Ce dispositif présente une fiscalité particulièrement avantageuse, en particulier lorsqu’il s’agit de la transmission de vos avoirs à vos bénéficiaires après votre décès. Toutefois, il existe plusieurs spécificités fiscales qu’il est essentiel de connaître pour en maximiser les avantages, notamment en fonction du type de PER souscrit (assurantiel, bancaire) et de l'âge du titulaire au moment du décès. Dans ce guide détaillé, nous vous expliquons tout ce qu’il faut savoir pour anticiper la fiscalité du PER dans le cadre d’une succession et comment optimiser cette transmission.

Fiscalité en fonction de l'âge du décès

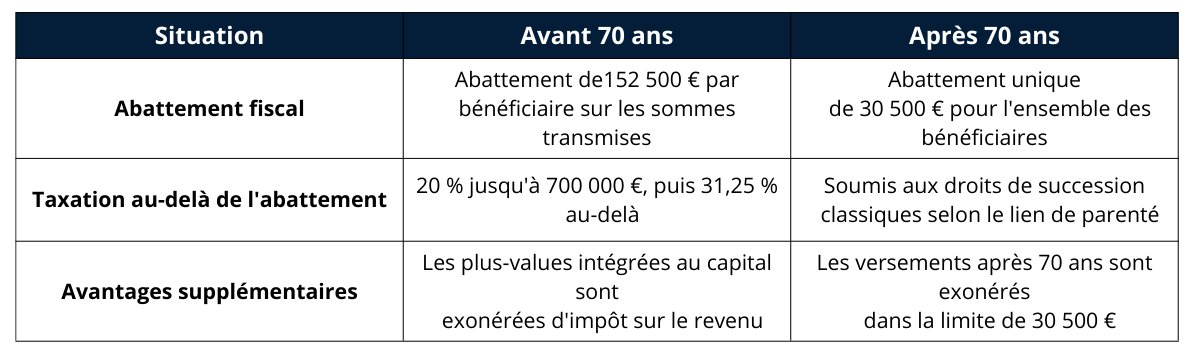

Le traitement fiscal du PER en cas de décès dépend de l’âge du titulaire au moment de sa disparition. La fiscalité appliquée varie sensiblement si le décès survient avant ou après 70 ans.

Décès avant 70 ans :

-

PER assurantiel : Si le titulaire décède avant 70 ans, les sommes transmises au(x) bénéficiaire(s) dans le cadre d'un PER assurantiel bénéficient d’une fiscalité avantageuse. En effet, les sommes transmises sont soumises à une taxation réduite au taux de 20 % après application d'un abattement de 152 500 € par bénéficiaire. Au-delà de cet abattement, les droits de succession sont dus, mais restent dans des tranches relativement favorables, contrairement aux autres dispositifs d’épargne.

-

PER bancaire : En revanche, si le décès survient avant 70 ans et que le PER bancaire est souscrit, la fiscalité applicable suit les règles classiques de la succession, avec l'application des droits de succession et sans possibilité d’abattements spécifiques pour le plan d’épargne retraite. La fiscalité est donc moins avantageuse que pour un PER assurantiel.

Décès après 70 ans :

-

PER assurantiel : Si le titulaire décède après 70 ans, la fiscalité devient plus complexe. En revanche, le PER assurantiel offre des avantages supplémentaires grâce à son statut de contrat d’assurance-vie. En effet, les sommes transmises dans le cadre d'un PER assurantiel après 70 ans sont exonérées de droits de succession dans la limite de 30 500 € pour l'ensemble des bénéficiaires. Au-delà, les sommes sont soumises à une taxation selon le barème des droits de succession.

-

PER bancaire : Les fonds d’un PER bancaire après 70 ans sont eux aussi soumis aux droits de successionclassiques, sans aucune exonération spécifique comme pour le PER assurantiel. Toutefois, les versements effectués avant 70 ans restent soumis à une fiscalité plus avantageuse, notamment en ce qui concerne l'impôt sur le revenu et les frais de gestion des fonds.

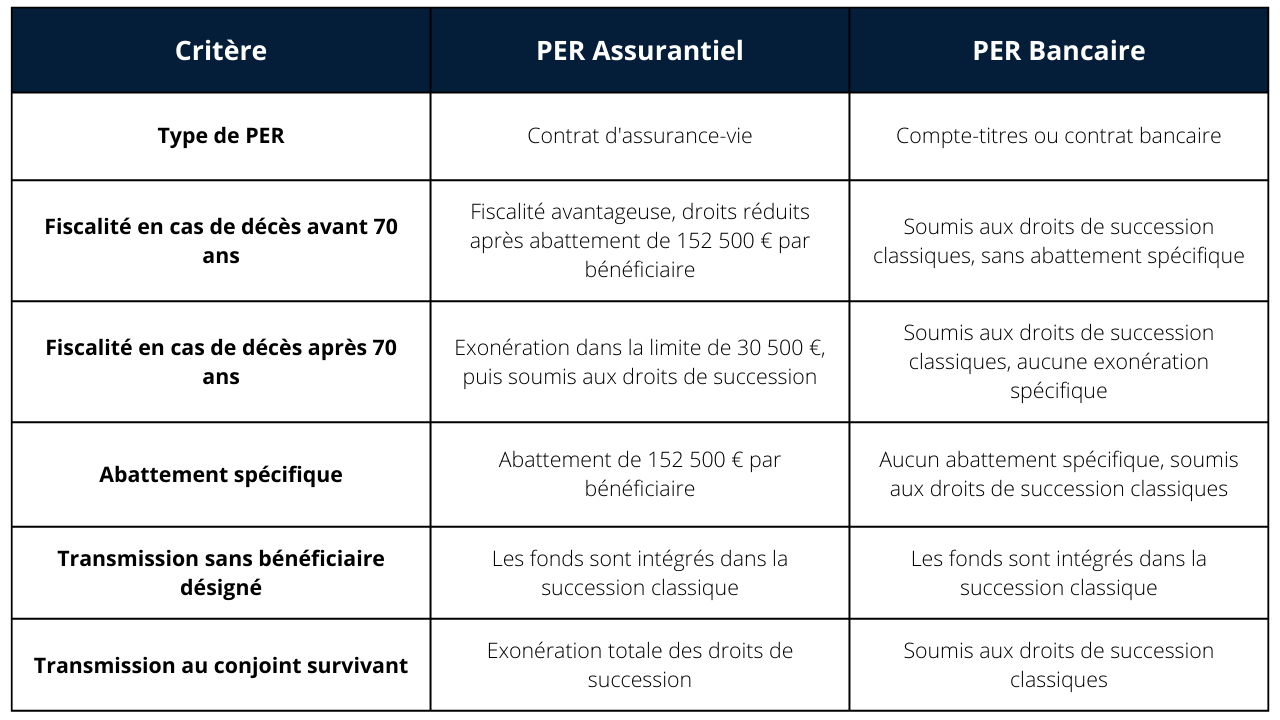

Différences entre le PER assurantiel et le PER bancaire

Le choix entre un PER assurantiel et un PER bancaire a un impact direct sur la transmission de votre épargne. Voici les principales différences à connaître :

-

PER assurantiel : Les fonds euros et supports d'investissements présents dans un PER assurantiel bénéficient des avantages fiscaux propres aux contrats d’assurance-vie. Cela permet une gestion optimisée de la transmission patrimoniale, avec des abattements plus élevés et un traitement fiscal plus avantageux que pour un PER bancaire.

-

PER bancaire : Contrairement au PER assurantiel, un PER bancaire n’est pas soumis aux mêmes règles fiscales. Les fonds investis dans un PER bancaire sont soumis aux droits de succession classiques, en fonction de la part transmise et du type d’actifs inclus dans le plan, ce qui rend la transmission moins favorable en termes de fiscalité.

Cas particulier : transmission sans bénéficiaire désigné

Un aspect crucial du PER dans le cadre d’une succession concerne la désignation des bénéficiaires. Si aucun bénéficiaire n’est désigné explicitement, les fonds du PER sont intégrés dans la succession classique et soumis aux droits de succession. Cela peut entraîner une perte de certains avantages fiscaux, notamment si les héritiers sont soumis à un impôt sur le revenu ou à une fiscalité élevée.

Désignation multiple et répartition des fonds :

Dans un PER, vous avez la possibilité de désigner plusieurs bénéficiaires et de répartir les fonds selon des pourcentages précis. Cette flexibilité vous permet d’optimiser la transmission et d’aligner vos choix avec vos objectifs patrimoniaux. Un PER peut ainsi devenir un excellent outil pour répartir équitablement votre épargne entre vos enfants, votre conjoint, ou toute autre personne de votre choix.

Protection du conjoint survivant :

Il est également possible de désigner le conjoint survivant comme bénéficiaire principal de votre PER, ce qui lui permet de bénéficier d’une exonération totale des droits de succession dans le cadre de la transmission. Cela représente une stratégie avantageuse pour protéger le conjoint, particulièrement en cas de blocage des fonds ou de déblocage anticipé des sommes.

Comment optimiser la transmission de votre PER

Pour optimiser la transmission de votre PER, voici quelques stratégies pratiques à envisager :

-

Planification avec un expert : Il est recommandé de consulter un expert en gestion de patrimoine ou un conseiller en PER bancaire et assurantiel pour adapter les clauses bénéficiaires en fonction de vos besoins. Cette planification permet de maximiser les avantages fiscaux et de réduire les droits de succession.

-

Simulateur fiscal : Utiliser un simulateur fiscal en ligne pour visualiser l’impact de vos choix en matière de transmission et d’imposition. Cela vous permet d’anticiper la fiscalité de votre PER en fonction de vos objectifs patrimoniaux.

-

Versements stratégiques avant 70 ans : Pour bénéficier des abattements les plus élevés, il est judicieux de prévoir des versements stratégiques avant vos 70 ans. Cette démarche vous permet d’optimiser la gestion de vos fonds et de réduire l'impact fiscal sur la transmission de vos avoirs.

Calculez votre économie

Pourquoi choisir un PER pour la succession ?

Le PER offre une flexibilité unique pour optimiser la gestion de votre patrimoine et réduire significativement la fiscalitéappliquée à la succession. Il permet également de sécuriser la transmission de vos fonds euros et de vos supports d'investissements en fonction de vos souhaits et de la situation de vos héritiers.

En choisissant un PER pour votre succession, vous bénéficiez de taux de taxation avantageux, d’exonérations fiscales, et d’une gestion souple de vos fonds. N'attendez pas pour préparer l'avenir : simulez votre transmission et prenez rendez-vous avec un expert pour bâtir une stratégie patrimoniale sur-mesure.

En bref