Plan Épargne Retraite : tout comprendre

plan d'épargne retraite | 9 min. de lectureSommaire

LE PRINCIPE DU PLAN ÉPARGNE RETRAITEOPTIMISER FISCALEMENT SES VERSEMENTS AVEC LE PLAN ÉPARGNE RETRAITELES FORMES DE SORTIE DU PLAN ÉPARGNE RETRAITEQUELLE FISCALITÉ POUR LE PLAN ÉPARGNE RETRAITE ?COMMENT GÉRER SON PLAN ÉPARGNE RETRAITE ?TRANSFÉRER SON PLAN D'ÉPARGNE RETRAITEPER ET SUCCESSIONLE PRINCIPE DU PLAN ÉPARGNE RETRAITE

Introduit par la loi PACTE en 2019, le plan épargne retraite - ou PER - trouve sa place en remplaçant le PERP et le contrat Madelin. Similaire à ces anciens produits de placements retraite, le plan épargne retraite, en vigueur, bénéficie d’une fiscalité très avantageuse grâce à des articles spécifiques du code financier. Il offre le choix de déduire des versements de votre impôt sur le revenu, réduisant ainsi votre imposition sur la base salariale.

Par ailleurs, le plan épargne retraite se montre plus souple et prend la place de ses prédécesseurs concernant les conditions de sortie : autrefois déblocable uniquement en rente viagère, il est désormais possible de sortir votre épargne soit en rente, soit en capital.

Les différents types de plans épargne retraite

Le plan épargne retraite, adapté à la structure salariale de chaque entreprise dans le cadre du PERE, permet aux salariés d'avoir un complément de retraite. Il existe trois variantes de PER, chacune ayant ses dispositions spécifiques :

- Le PER Individuel (PERIn) : titulaire ouvert à tous, il peut être contracté auprès d'une banque ou de courtiers en placements et assurances. Le PERIn est le produit phare du moment.

- Le PER Collectif (PERCO) : proposé par les entreprises, il est disponible pour l'ensemble des salariés.

- Le PER Obligatoire ou Catégoriel (PERCat) : décidé par l'entreprise, ils sont parfois obligatoires pour certains groupes de salariés en fonction de leur grille salariale.

NB : Les salariés d'une entreprise peuvent effectuer des versements volontaires dans un PER d'entreprise. Ces montants seront placés dans un compartiment "individuel" et soumis au même régime fiscal que le PER Individuel.

Les PER individuel, collectif et obligatoire présentent un fonctionnement semblable, mais avec quelques nuances. Voici ce qui les distingue :

Dans quoi investissez-vous avec un plan épargne retraite ?

Le plan épargne retraite, soumis aux articles du code financier, est comparable à une assurance-vie ou à un compte-titulaire. Chaque PER propose une gestion pilotée, offrant le choix des investissements. Le lieu de souscription, que ce soit une banque traditionnelle ou un établissement en ligne, peut influencer la gamme de produits disponibles pour une stratégie salariale. Parmi ces produits, les unités de compte offrent un éventail d'options.

Selon qu’il s’agisse d’un PER assurantiel ou d’un PER bancaire, le plan épargne retraite est comparable à une assurance-vie ou à un compte-titres. Il sert principalement d’enveloppe fiscale dans laquelle vous pouvez réaliser divers investissements. Parmi eux, deux catégories se distinguent :

- Les fonds en euros, au rendement faible mais dont le capital est garanti.

- Les unités de compte, qui englobent tous les supports au capital non garanti : les placements boursiers (tels que les actions, obligations, fonds d’investissement ou ETF), les fonds immobiliers (comme les OPCI, SCI ou SCPI) ou encore certains produits plus complexes, tels que les produits structurés.

Dans l’éventualité où la sélection des supports vous paraîtrait compliquée, rassurez-vous ! Chaque PER propose une gestion pilotée où le responsable du contrat détermine la meilleure combinaison selon vos besoins.

Souscrire à un plan épargne retraite

Tout individu, qu'il soit titulaire d'une entreprise, salarié, ou autre, a le choix d'ouvrir un ou plusieurs PER. Les dispositions de souscription dépendent souvent du règlement interne de l'établissement financier choisi.

Tout le monde a la possibilité d’ouvrir un ou plusieurs PER. En ce sens, le plan épargne retraite diffère des anciens contrats de retraite Madelin car il n’est pas exclusivement réservé aux professions libérales et indépendants.

Vous pouvez souscrire à un PER via votre établissement bancaire, ou privilégier les plans d’épargne retraite en ligne, à ouvrir auprès d’un acteur spécialisé.

OPTIMISER FISCALEMENT SES VERSEMENTS AVEC LE PLAN ÉPARGNE RETRAITE

Regardons à présent dans le détail ce bel avantage du PER : pouvoir déduire ses versements salariaux de son revenu imposable et réduire ainsi ses impôts sur les produits financiers.

Quel plafond de déduction pour l'épargne retraite ?

La déduction fiscale est soumise au plafond de l’épargne retraite.

Pour un salarié, ce seuil est égal au plus élevé des deux montants suivants :

- 10% de vos revenus professionnels, avec une déduction maximale de 32 909€ ;

- Ou 10% du Plafond Annuel de la Sécurité Sociale (PASS), soit 4 114€.

Pour les indépendants :

- 10% des plus-values imposables, dans la limite d’une déduction de 32 909€ + 15% de la part de votre plus-value comprise entre 41 136€ et 329 088€ ;

- Ou 4 114€ + 15% du bénéfice imposable compris entre 41 136€ et 329 088€, si cette somme est plus élevée.

La déduction s’applique sur les revenus de l'année en cours. Le plafond, lui, est calculé sur la somme de vos revenus, nets des frais professionnels et des cotisations sociales de l'année antérieure.

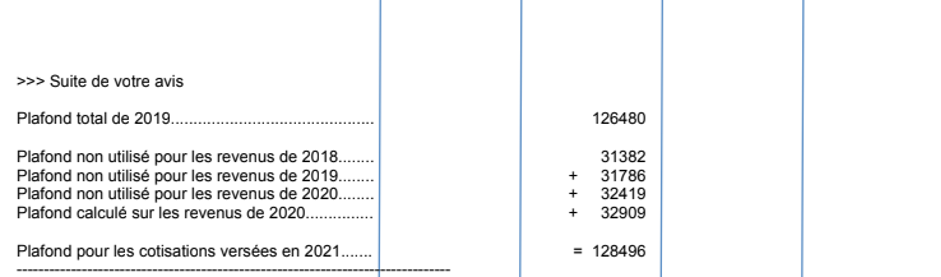

L'administration fiscale effectue chaque année ce calcul et mentionne votre plafond de déduction, à la page 3 de votre avis d'imposition de l'année passée.

NB : Les parts du plafond non utilisées pendant les trois années précédentes s’ajoutent au plafond de l’année en cours.

La réduction d'impôt

Les sommes versées sur votre PER réduisent le montant de votre revenu imposable.

Pour calculer la baisse d’impôt correspondante, identifiez le taux de votre tranche marginale d’imposition et multipliez-le par le total de votre versement.

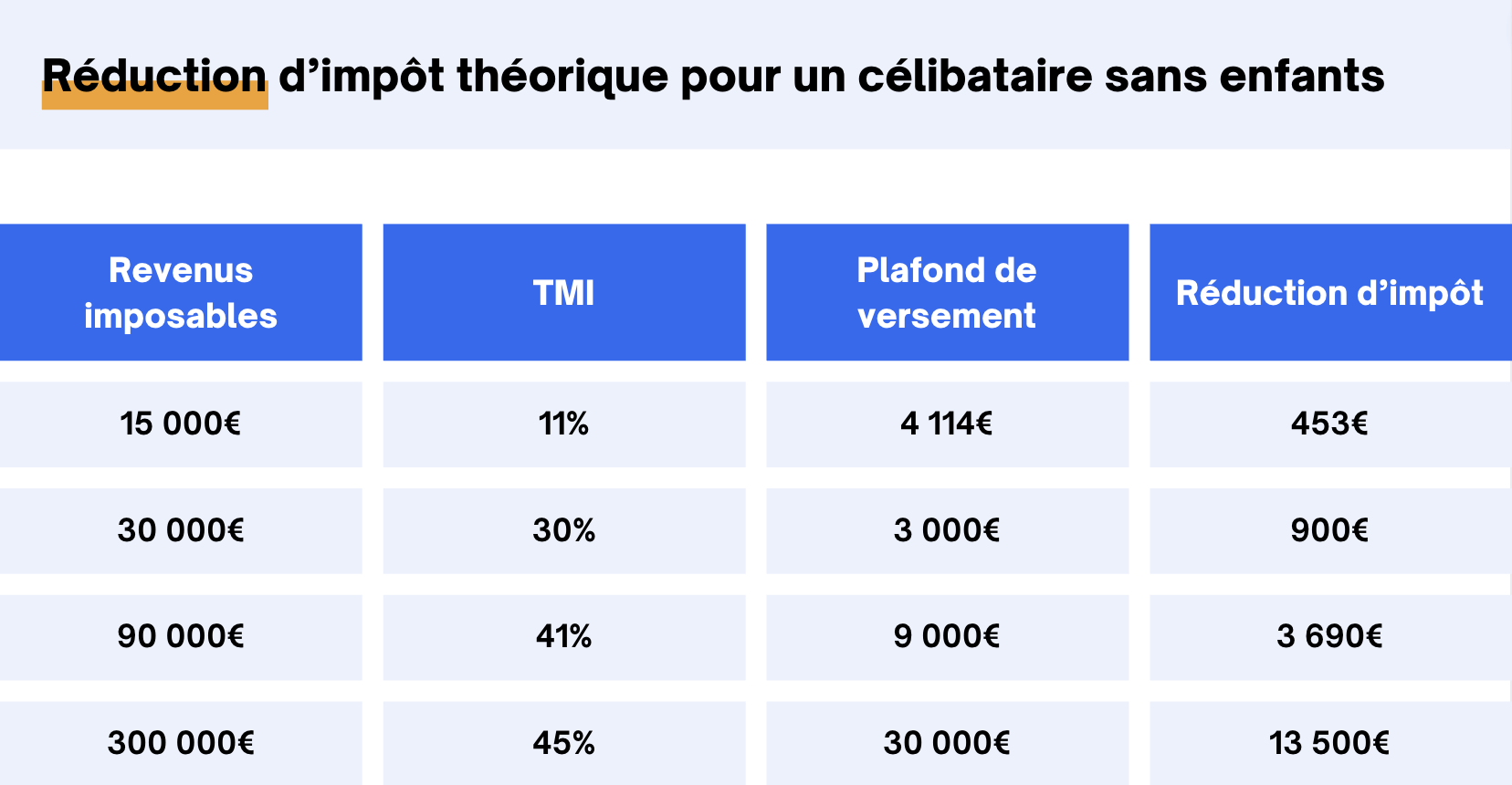

Prenons l’exemple d’un souscripteur célibataire et sans enfants à différents niveaux de revenus :

Avec 90 000€ de revenus, ce souscripteur est imposé à la tranche marginale de 41%. Pour un versement de 9 000€ - plafonné à 10% des revenus ou 10% du PASS de l’année précédente - l’économie d’impôt est de 3 690€.

Si le souscripteur est un Travailleur Non Salarié ou indépendant, son plafond sera égal au plus élevé des deux montants suivants :

- 10% de ses bénéfices imposables (BIC, BA ou BNC), dans la limite de 351 936€ + 15% du bénéfice imposable compris entre 43 992€ et 351 936€,

- Ou 4 114€ + 15% du bénéfice imposable compris entre 43 992€ et 351 936€, si cette somme est plus élevée.

Si l’épargnant est marié, pacsé ou avec des enfants à charge, il faudra tenir compte dans le calcul du quotient familial.

Déclarer ses versements

Lors de votre déclaration d’impôt pour l’année 2023 (en mai de l’année 2024), vous allez indiquer le montant des versements effectués sur votre PER en 2023 dans la case 6NS :

“Cotisations versées sur les nouveaux plans d’épargne retraite, déductibles du revenu global.”

LES FORMES DE SORTIE DU PLAN ÉPARGNE RETRAITE

Le plan épargne retraite fonctionne en deux phases :

- La période d’épargne, durant laquelle vous pouvez faire des versements à votre rythme.

- La retraite, où vous pouvez sortir votre épargne soit en capital, soit en rente viagère, selon les unités accumulées.

Attention néanmoins : sauf cas exceptionnels de sortie anticipée, votre épargne reste bloquée jusqu’à la retraite.

Autre point d’attention : Le déblocage de votre PER n’a pas obligatoirement lieu une fois la retraite venue.

Sortie en capital

Flexible, la sortie en capital vous permet de faire des retraits à votre rythme. Vous avez ici la possibilité d’effectuer des retraits fractionnés et n’êtes pas contraint de retirer l’intégralité de votre épargne en une seule fois.

Vous n’êtes pas non plus dans l’obligation de retirer votre capital simplement parce que vous avez franchi le cap de la retraite : libre à vous de continuer à alimenter votre plan épargne retraite et déduire les versements de vos impôts.

Sortie en rente

Avec la sortie en rente, vous pouvez transformer l’épargne accumulée sur votre PER en un revenu mensuel régulier jusqu’à votre décès. La somme de cette rente dépendra alors :

- du capital amassé durant la détention du plan,

- de l’année de naissance du souscripteur et de l’âge auquel il compte débloquer son PER,

- des frais de rente (entre 1 et 3% en fonction du contrat).

Le déblocage anticipé

Bien que l’objectif premier du PER soit de constituer un capital pour la retraite, il est possible de le débloquer avant la date fatidique. Il existe en effet plusieurs cas de déblocage anticipé :

- L’acquisition de la résidence principale,

- Le décès du conjoint,

- Invalidité du souscripteur, de son enfant ou de son conjoint,

- La fin des droits aux allocations de chômage,

- Surendettement,

- Cessation d’activité non salariée suite à une liquidation judiciaire.

À l’exception de l’achat de la résidence principale, le capital récupéré via un déblocage anticipé ne sera pas soumis à l’impôt. Par conséquent, le PER prend le rôle d’une assurance contre les accidents de la vie : vous optimisez fiscalement vos versements à l’entrée, et en cas de coup dur, vous n’êtes pas imposé à la sortie.

QUELLE FISCALITÉ POUR LE PLAN ÉPARGNE RETRAITE ?

Les versements effectués sur un plan épargne retraite au cours d’une année sont déductibles des revenus imposables de cette année, dans la limite d’un plafond fixé pour chaque membre du foyer fiscal.

Fiscalité en cas de sortie en rente

La rente viagère du PER est soumise à l’impôt sur le revenu, selon le régime des pensions de retraite. Bien qu’imposée, un abattement de 10% est déduit du montant de la rente versée.

La part de la rente relative aux versements volontaires est imposable aux prélèvements sociaux (17,2%) après déduction d’un abattement établi en fonction de votre âge :

- Moins de 50 ans = 30%

- Entre 50 et 59 ans = 50%

- Entre 60 et 69 ans = 60%

- Plus de 69 ans = 70%

Si vous n’avez pas déduit les versements effectués sur votre plan épargne retraite, votre rente sera soumise à l’IR selon le régime des rentes viagères à titre onéreux. Les prélèvements sociaux s’appliquent également sur la quote-part de la rente correspondant aux bénéfices générés par les versements volontaires.

Fiscalité en cas de sortie en capital

Si vous choisissez de sortir votre épargne en capital, il faut distinguer la part des retraits qui correspondent aux plus-values, et la part d’épargne relative aux versements.

- Les retraits correspondant aux versements sont imposés au barème progressif de l’impôt sur le revenu, mais exonérés de prélèvements sociaux.

- La part d’épargne correspondant aux plus-values générées est soumise à la flat tax de 30% (12,8% d’IR + 17,2% de prélèvements sociaux).

Si vous n’avez pas déduit vos versements durant la phase d’épargne, la part de capital relative aux versements volontaires donnera lieu à une exonération d’impôts. En revanche, la part relative aux plus-values subit la flat tax (30%).

Fiscalité en cas de déblocage anticipé

S’agissant du déblocage anticipé, les retraits effectués pour l’achat d’une résidence principale sont soumis au même régime que la sortie en capital. La part correspondant aux versements volontaires réintègre les revenus imposables.

Pour un déblocage anticipé en cas d’accident de la vie, vous êtes exonéré d’impôt sur le revenu. Vous ne paierez que les prélèvements sociaux (17,2%) sur les plus-values.

COMMENT GÉRER SON PLAN ÉPARGNE RETRAITE ?

Le plan d’épargne retraite étant un placement à long terme, il est nécessaire d’adapter sa gestion au cours du temps, en fonction de sa situation salariale. De fait, selon que vous aurez 40, 60 ou 80 ans, vous ne privilégierez pas les mêmes supports d’investissement tout au long de la vie de votre PER.

Gestion libre

Si vous êtes à l’aise avec la gestion d’un produit financier, rien ne vous empêche de gérer vous-même votre plan épargne retraite. C'est le principe de la gestion libre. Auquel cas, voici comment optimiser votre placement :

- Durant la phase d’épargne, plus la retraite sera lointaine, plus vous devrez chercher la performance. N’ayez pas peur du risque ! N’hésitez pas à miser sur les actions, FCP… et tout autre produit à haut potentiel de rendement.

- La retraite approchant, la priorité s’inverse : plus vous avancerez vers la fin de votre carrière professionnelle, plus vous devrez générer un revenu stable et régulier. Cela signifie qu’il faudra réduire progressivement les risques concernant vos allocations d’actifs. Pour cela, misez sur des supports peu risqués, tels que les fonds euros ou l’immobilier (SCPI).

Par ailleurs, afin d’optimiser le rendement et réduire davantage les risques, veillez à bien diversifier votre portefeuille d’allocations. Nous ne le répéterons jamais assez : la diversification est la règle d’or de tout bon investisseur.

Gestion pilotée

Par contre, si vous préférez déléguer la gérance de votre plan épargne retraite, vous pouvez souscrire à la gestion pilotée. La loi impose d’ailleurs que chaque PER propose par défaut ce type de gestion.

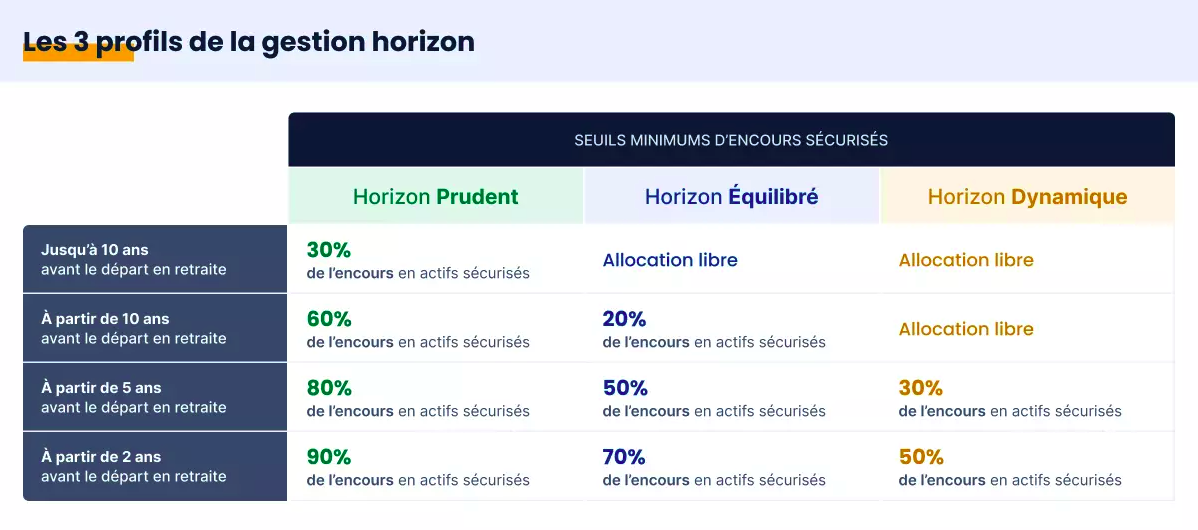

La gestion pilotée du PER étant “à horizon”, le gestionnaire sélectionne les allocations en fonction de votre âge et de votre profil de risque (prudent, équilibré, dynamique).

Attention : avec la gestion pilotée, vous renoncez à toute manipulation des supports sur votre plan épargne retraite. Seul le gestionnaire en aura la charge.

Néanmoins, ce gestionnaire doit vous informer sur les particularités du plan, son mode de gestion et sa fiscalité.

Il doit aussi vous tenir chaque année au courant sur l’évolution du compte, la performance financière des placements, du montant des frais prélevés et des conditions de transfert.

TRANSFÉRER SON PLAN D'ÉPARGNE RETRAITE

Lors du transfert de votre PER, il est essentiel de connaître le lieu de votre ancien contrat et les dispositions régissant le nouveau. La loi PACTE a simplifié les transferts, mais des nuances peuvent subsister en fonction de l'établissement.

Il est désormais possible de transférer d’anciens contrats d’épargne retraite vers un PER. Parmi les produits éligibles :

- PERP,

- Contrat Madelin,

- Préfon,

- PERCO,

- Complément de retraite mutualiste (COREM),

- Complément retraite des hospitaliers (CRH),

- Article 83.

Si vous détenez votre ancien contrat d’épargne retraite depuis moins de 10 ans, des frais de transfert peuvent s’appliquer (dans la limite de 5% de l’épargne accumulée).

Vous pouvez également regrouper l’ensemble de vos contrats PER en transférant l’épargne accumulée sur votre plan épargne retraite individuel. Vous n’aurez aucun frais, à condition de détenir le plan d’épargne concerné pendant 5 ans minimum. Autrement, vous aurez des frais de transfert facturés (dans la limite de 1% de l’épargne accumulée).

Quoi qu’il en soit, n’hésitez pas à vous rapprocher de votre conseiller Euodia pour obtenir toutes les informations !

PER ET SUCCESSION

En cas de décès du titulaire d’un plan épargne retraite, certaines dispositions s'appliquent. Si le PER est un compte titulaire, l’épargne est intégrée dans la succession selon le règlement en vigueur, en tenant compte de la situation salariale du défunt et des unités détenues.

Si vous êtes détenteur d’un plan épargne retraite lors de votre décès, le plan sera clôturé.

Les fonds épargnés sont reversés, en rente ou en capital, à vos héritiers ou aux bénéficiaires désignés dans le contrat.

Si vous avez souscrit à un PER compte titres, l’épargne est intégrée dans la succession.

Si vous avez souscrit à un PER assurance, l’épargne est reversée aux bénéficiaires désignés, suivant les règles de l’assurance-vie.

Attention, la situation diffère selon que le décès intervient avant ou après 70 ans :

- Décès avant 70 ans : Un abattement de 152 500€ s’applique aux fonds versés sur le contrat. L'excédent - la part qui dépasse 152 500€ - est soumis aux droits de succession.

- Décès après 70 ans : La fraction des sommes versées qui surpasse 30 500€ est imposée aux droits de succession.