Épargne Salariale (2/2) – Le Plan Épargne Retraite Entreprise Collectif (PEREco)

3 min. de lecture

Épargne Salariale (2/2) – Le Plan Épargne Retraite Entreprise Collectif (PEREco)

Dans le cadre de notre focus sur le sujet de l’épargne salariale, nous vous avions proposé un résumé du Plan Épargne Entreprise et de son fonctionnement lors de notre dernier article. Il est maintenant tant d’évoquer le deuxième produit d’épargne qui nous vient à l’esprit lorsque l’on parle d’épargne salariale, le Plan Épargne Retraite Entreprise Collectif (PEREco).

Le Plan Épargne Retraite Entreprise Collectif (PEREco)

Fonctionnement

Le PERE-collectif est mis en place par l’entreprise. Le PERE-collectif est à caractère collectif et il est facultatif. Il concerne l’ensemble des salariés (éventuellement sous condition d’ancienneté qui ne peut excéder 3 mois et Ancien salariés), les anciens salariés ainsi que les chefs d’entreprise et les conjoints collaborateurs.

La mise en place s’effectue soit par accord collectif ou par convention, soit par un accord entre l’employeur et les représentants d’organisations syndicales, soit par un accord conclu au sein du CSE, soit en ayant obtenu la ratification des 2/3 des salariés.

Il est tout à fait possible de mettre en place un PERE-collectif inter-entreprises ou de réunir le PERE-collectif et le PERE obligatoire sous le même PERE.

En ce qui concerne l’alimentation du PEREco qui est sensiblement à celle du PEE, vous pouvez alimenter votre contrat avec :

- Une participation

- Un intéressement

- L’abondement de l’employeur

- Les versements volontaires du salarié

- Le transfert d’un ancien contrat épargne salarial

- Droits issus d’un contrat épargne temps

Déblocage

Le PER est indisponible jusqu’à l'âge de la retraite de son souscripteur. Néanmoins il existe de nombreux cas de déblocage anticipé avec pour conséquence une fiscalité adaptée à ces situations particulières :

- Décès du conjoint ou partenaire de PACS

- Invalidité du titulaire, de ses enfants ou du conjoint

- Surendettement du titulaire (au sens de l'article L. 711-1 du code de la consommation)

- Expiration des droits à chômage du titulaire du plan â¨

- Révocation ou non renouvellement du mandat d’administration, de membre du directoire ou de membre du conseil de surveillance sans liquidation de de retraite (à condition que le titulaire du plan n’ait pas été titulaire d’un contrat de travail ou d’un mandat social depuis 2 ans au moins à compter du non renouvellement ou de la révocation du mandat social â¨

- Cessation de l’activité non salariée suite à un jugement de liquidation judiciaire ou toute situation justifiant la sortie anticipée selon le président du tribunal de commerce â¨

L’Acquisition de la résidence principale figure parmi les critères permettent une sortie anticipée. Seulement ce dernier est valable uniquement pour les versements volontaires, intéressements, participations, droits inscrits sur un CET ou en l’absence de CET les sommes correspondants à 10 jours de repos non pris (non valables pour les sommes issues des versements obligatoires du salariés).

Étant une exception dans ces critères pour une sortie anticipée, il n’y aura pas d’exception fiscale : en cas d’acquisition de la résidence principale l’épargnant pour être imposable et soumis à l’IR en fonction des versements (volontaires déduis à l’entrée par exemple)

En revanche, en cas de non-déduction au départ, l’ensemble des cas seront exonérés d’impôts.

Fiscalité

Les versements effectués sur un PER sont déductibles du revenu imposable selon un plafond égal au plus élevé des deux montants suivants :

- 10% des revenus nets imposables, nets de prélèvements sociaux et frais professionnels, dans la limite de 32 909€ (pour 2021),

- 10% du plafond annuel de la sécurité sociale de l’année précédente (concerne généralement les personnes n’ayant pas perçu de revenus professionnels).

Il est tout à fait possible d’effectuer des versements d’un montant supérieur aux 10%, l’excédent étant reportable pendant trois ans. Avec la mutualisation des plafonds, l'épargnant peut également profiter des droits inutilisés de son conjoint ou concubin pacsé.

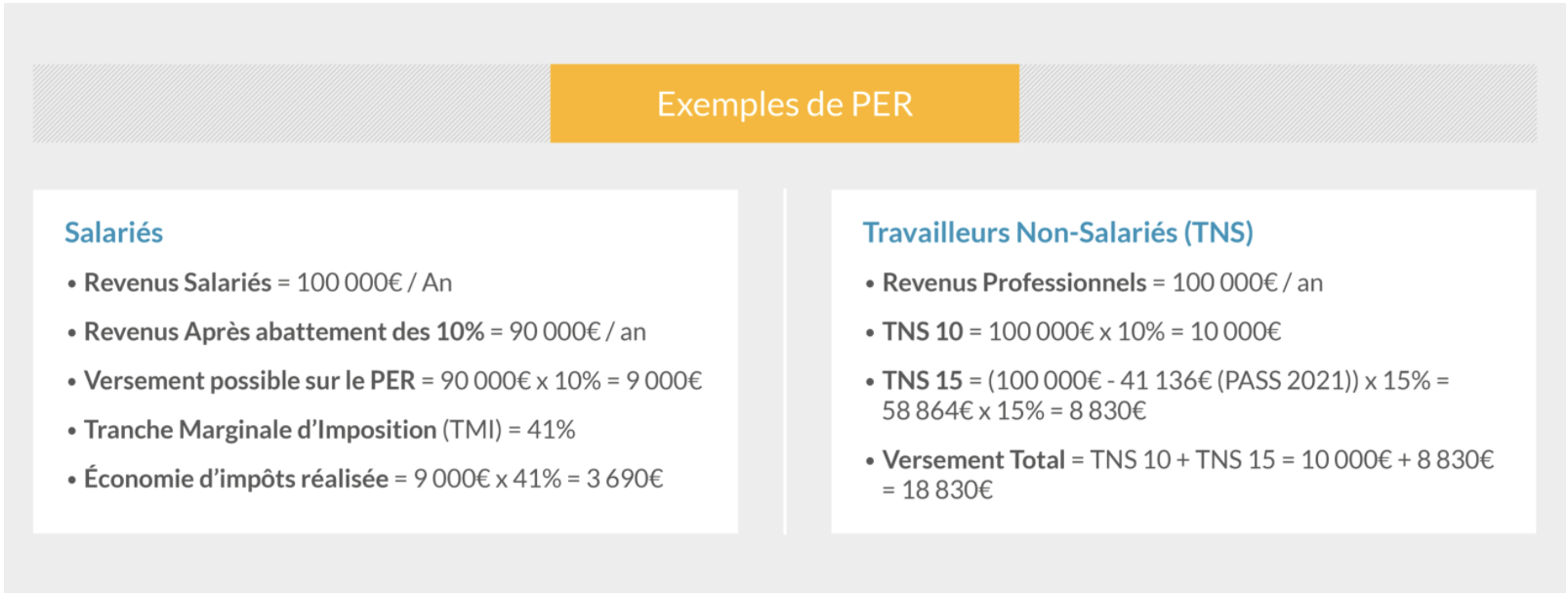

Le montant de la déduction d’impôt accordée est calculé de la manière suivante :

MONTANT DES VERSEMENTS EFFECTUÉS X TRANCHE MARGINALE D'IMPOSITION (TMI)

Le capital investi dans un PER n’est pas inclus dans l’assiette imposable.

De fait, la réduction d’impôt accordée par le PER est surtout intéressante pour les personnes fortement imposées. Un contribuable qui investit 10 000€ en étant imposé avec une TMI de 11% bénéficie d’une réduction d’impôts égale à 1 100€ (10 000 x 11%). Alors que, pour le même montant, une personne imposée à hauteur de 45% obtient une réduction de 4 500€.

N’hésitez pas à contacter l’un de nos conseillers afin d’obtenir plus d’informations sur le PEREco ou le PEE